Martin Scheytt: Kreditschöpfungs-Theorie

Buchgeldschöpfung aus dem Nichts

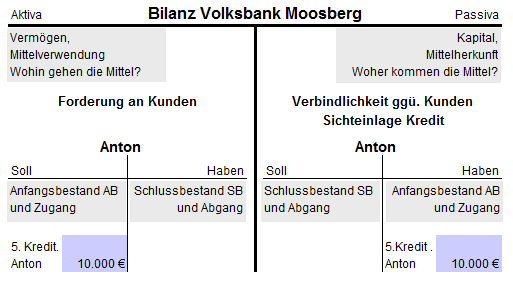

Da Scheytt im Buchgeld kein Geld sieht, bleiben wir vorerst beim Begriff Bankguthaben bzw. Kreditguthaben. Bankguthaben, falls die Sichteinlage auf einer Bareinzahlung beruht und Kreditguthaben, falls die Sichteinlage aus einem gewährten Kredit resultiert.Kreditguthaben werden nach der modernen Kredittheorie aus dem Nichts geschöpft. Am Beispiel eines bargeldlosen Zahlungssystems kann dies gut erläutert werden. Anton benötigt einen Kredit in Höhe von 10.000 €. Nach der Kreditgewährung bucht die Volksbank Moosberg auf seinem "Kreditkonto" eine Forderung in Höhe von 10.000 €. Für die Bank ist dies ein personenbezogenes Konto "Forderungen an den Kunden Anton". Der Gegenwert von 10.000 € wird auf sein Girokonto gebucht. Die Bank bezeichnet dieses Konto als "Verbindlichkeit gegenüber Kunden, Sichteinlage des Kunden Anton". Die Bank besitzt nun eine Forderung gegen Anton und im Gegenzug Anton ein Kreditguthaben in gleicher Höhe. Aus diesem Kreditguthaben können dann Überweisungen erfolgen. Antons Kreditguthaben ist neues, von der Volksbank Moosberg geschöpftes, Zahlungsmittel.

Auf beiden Seiten der Bilanz wurden 10.000 € hinzugefügt. Man spricht heute von einer Bilanzverlängerung (sog. Aktiv-Passiv-Mehrung oder Bilanzmehrung). Es fällt nun auf, das zwischen der Einzahlung von Bargeld wie auch der hier beschriebenen Schöpfung von Kreditguthaben bezüglich des Bilanzergebnisses kein Unterschied besteht. Auf der Aktivseite wird nur zwischen den Bilanzposten "Kassenbestand" und "Forderung an Kunden" gewechselt.

Zur Unterscheidung der beiden Vorgänge werden auch die Begriffe aktive und passive Buchgeldschöpfung benutzt. Da bei der Bargeldeinzahlung die Initiative zur Schöpfung des Bankguthabens vom Kunden ausgeht, spricht man von "passiver Buchgeldschöpfung". Die Bank ist nur passiv an der Buchgeldschöpfung beteiligt. Anders sieht es bei der Guthabenschöpfung aus einem Kreditakt aus. Hier schöpft die Bank aktiv neues Bankguthaben. Deshalb wird diese Schöpfung als "aktive Buchgeldschöpfung" bezeichnet.

Die Unterscheidung in "Sichteinlage Bargeld" und "Sichteinlage Kredit" ist rein theoretischer Natur wie auch entsprechend die Verwendung der Begriffe "Bankguthaben" und "Kreditguthaben". In der Bankpraxis ist hier keine Trennung vorhanden. Das "Sammelkonto Sichteinlagen" lässt nicht mehr erkennen, woher die Mittel gekommen sind. Waren es Bargeldeinzahlungen oder stammen die Mittel aus Krediten? Spätestens nach der ersten Überweisung kann niemand mehr erkennen, woraus das ursprüngliche Guthaben entstanden ist.[1]

Aus dem Modell mit einer Einzelbank wird geschlossen, dass, sofern Anton und Beno Kunden der gleichen Bank sind, diese Bank in beliebigem Ausmaß Kreditguthaben schöpfen kann. Gewähren sich all Banken zum Ausgleich ihrer gegenseitigen Forderungen Kredite, "dann gibt es für die beteiligten Banken keine Kreditgrenze". Nach Gestrich[2] ist die Kreditschöpfungsmöglichkeit einer Bank jedoch abhängig von dem Verhältnis der vorhandenen Liquiditätsreserve zu ihren Zahlungsverpflichtungen. Bei einer Liquiditätsreserve von 25% kann die Bank aus einem Zahlungsüberschuss von 1.000 € ihre Kredite um das Vierfache auf 4.000 € ausdehnen (Scheytt, S.17).

Multiple Buchgeldschöpfung

Die multiple Buchgeldschöpfung, auch Giralgeldschöpfung genannt, wird auf Chester Arthur Phillips zurückgeführt[3]. Ein Teil der modernen Autoren (Anm. 1962!) bestreitet die Fähigkeit der Einzelbank zur multiplen Buchgeldschöpfung. Diese sei nur dem Bankensystem, dass heißt einer Mehrzahl von Banken möglich. Die Kreditschöpfungstheorie der Einzelbank setze den Gleichschritt aller Banken bei der Kreditgewährung voraus. Darunter ist zu verstehen, dass alle Banken gleichzeitig Kredite in gleicher Höhe gewähren. Nur dann sei ein Abfluss von Bargeld bei der Einzelbank zu verhindern, da keine Forderungen zwischen den Banken entstehen. Auch müsste allen Banken gleichzeitig neues Bargeld zufließen. Da diese Voraussetzungen kaum zutreffen, erscheint auch eine Buchgeldschöpfung der Einzelbank unwahrscheinlich.

Die Buchgeldschöpfung im Mehrbankensystem wird an folgendem Modell erläutert: Das Bankensystem befindet sich im Gleichgewicht, dass heißt, zwischen den Banken bestehen keine Forderungen. Keine der Banken verfügt über eine Überschussreserve.

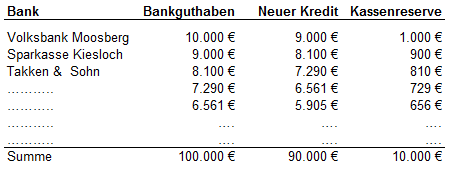

"Die Barreserve betrage jeweils 10 % des bei jeder Bank eingehenden Bargeldes."

Es wird somit ein festes Verhältnis von Sichteinlagen zur Kassenreserve vorausgesetzt. Die in der Abbildung mit "Bankguthaben" gekennzeichnete Spalte wird von Scheytt mit "Neues Bargeld" überschrieben. Ein Schreib- oder Denkfehler? Es sind nur 10.000 € Bargeld im System vorhanden und diese können nicht vermehrt werden. Vermehrt werden können nur die Einlagen, also die Guthaben.

Korrekterweise müsste diese Spalte sogar mit "Spareinlage" überschrieben werden, denn die eingelegten Barbeträge müssen für die Dauer der Kredite festgelegt werden. Ansonsten käme es bei Barabhebungen der Kunden mit Einlagen sofort zu Zahlungsschwierigkeiten der Banken. Das Bankensystem besitzt 10.000 € Bargeld und könnte dem Auszahlungswunsch aller Kunden in Höhe von 100.000 € wohl kaum nachkommen. Dieser wesentliche Punkt wird aber weder von Scheytt noch von Phillips, auf den sich Scheytt hier bezieht, beachtet.

Beno kauft mit den 9.000 € ein Auto von Clemens. Dieser bringt die 9.000 € zur Sparkasse Kiesloch. Mit dem Überschuss von 9.000 € kann diese einen neuen Kredit in Höhe von 8.100 € gewähren und auszahlen. Dieser Vorgang setzt sich weiter fort. Das anfänglich eingezahlte Bargeld ist Grundlage für eine mehrfache Kreditgewährung mit abnehmender Kredithöhe. Die Tabelle zeigt die Werte der ersten Kreditvorgänge sowie auch die entstehenden Spaltensummen. Die einzelne Spalte stellt jeweils eine unendliche geometrische Reihe dar. Nach diesem Modell ist die Kreditschöpfung nur durch mehrere, aufeinander folgende Kreditakte mit mehreren Banken möglich. Begrenzt wird die Höhe der Kreditschöpfung durch das zufließende Bargeld und das Verhältnis der Kassenreserve zur maximalen Kreditsumme. Im vorliegenden Fall beträgt das Verhältnis 1:9, dass heißt aus 10.000 € Bargeldeinzahlung und damit Kassenüberschuss können 90.000 € Kreditguthaben entstehen. Voraussetzung für die multiple Buchgeldschöpfung ist, dass sämtliches eingezahltes Bargeld umgehend auch als Kredit vergeben und dieser mit Bargeld ausgezahlt wird. Auch die mehrfache Einzahlung und Kreditvergabe ist Vorbedingung für die Gültigkeit dieses Modells.

Scheytt weiter:

Da es keine einheitlich formulierte Kreditschöpfungstheorie gibt, wird auf eine weitere Untersuchung dieser Theorie verzichtet und versucht "das fragliche Teilgebiet der Kreditwirklichkeit selbständig durchzudenken."

Einzelnachweise

- ↑ Nähere Untersuchungen ergeben, dass heute auch das Bargeld erst durch Kreditvergaben in Umlauf gelangt, d. h. auch das Bargeld kommt nur nach einer Kreditaufnahme zum Bankkunden. In der Schrift Das Geldrätsel, Kapitel: Teilnehmer am Geldsystem und Das Geldrätsel, Kapitel: Zentralbanksystem wird der Weg des Bargeldes detailliert beschrieben.

- ↑ Hans Gestrich: Kredit und Sparen. 3 Auflage. Klett-Cotta, 1957, ISBN 978-3-608-98296-1.

- ↑ Chester Arthur Phillips: Bank Credit. A study of the principles and factors underlying advances made by banks to borrowers. Page 32 ff. The Macmillian Company, New York 1920 (Kopie Original).