Das Geldrätsel: Zentralbanksystem

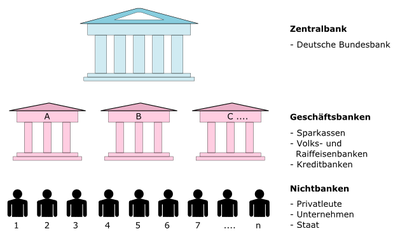

Welche Rolle spielt die Zentralbank im Bankensystem? Folgt man den vorhergehenden Kapiteln funktioniert das Bankensystem auch ohne Zentralbank. Demgegenüber wurde im Abschnitt "Teilnehmer am Geldsystem" der Stufenaufbau "Zentralbank - Geschäftsbanken - Nichtbanken" in den Vordergrund gestellt. Betrachtet man die Entstehung von "Geld", erhält man gar eine inverse Struktur, "Nichtbanken - Geschäftsbanken - Zentralbank".

Kann man eine der Darstellungen als richtig bezeichnen und dementsprechend die anderen als falsch? Wie nachfolgend gezeigt haben alle Modelle ihre Daseinsberechtigung.

Vertikale Anordnung

Eine Hierarchiestruktur mit übergeordneter Stellung der Zentralbank ist durch deren besondere Aufgaben und Funktionen gegeben.

Die Zentralbank

- darf einzig und alleine Banknoten herstellen,

- kauft Münzen von der Regierung,

- bringt mit dem Bargeld das einzige gesetzliche Zahlungsmittel über die Geschäftsbanken in Umlauf,

- kann Mindestreserven von den Geschäftsbanken verlangen,

- bildet zusammen mit der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) die Aufsichtsbehörde für den Bankenbetrieb,

- ist zuständig für die Geldwertstabilität (dazu notwendige Maßnahmen werden unter dem Begriff Geldpolitik zusammengefasst),

- steht nicht im Wettbewerb zu den Geschäftsbanken,

- tritt als "Lender of last resort" (Kreditgeber letzter Instanz) für Banken in finanziellen Notsituationen auf[1].

Beginnend mit der Gründung der privaten Bank of England (BoE), der Musterbank für alle späteren Zentralbanken, lässt sich die Aneignung der vorgenannten Rechte und Funktionen durch die Zentralbanken geschichtlich gut nachvollziehen[2].

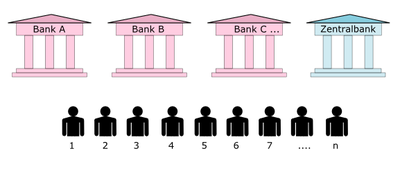

Horizontale Anordnung

Eine eher horizontale Einordnung der Zentralbank ist auf den Gebieten des Zahlungsverkehrs zu erkennen. Die Zentralbank wird in der Abbildung entsprechend auf der gleichen Ebene wie andere Geschäftsbanken angeordnet.Wie im Beitrag Clearing und Settlement berichtet, fand unter Londoner Banken bereits im 18. Jahrhundert ein reger, bargeldloser Zahlungsverkehr statt. Die Bank of England schloss sich erst 100 Jahre später der Vereinigung der Londoner Banken an und übernahm dann den Ausgleich der Salden nach der Verrechnung.

Über Korrespondenzbanken werden international wie auch national Zahlungen ausgeführt. Während diese Zahlungsart national wie auch im Euro-Währungsraum stark rückläufig ist, dominiert sie den internationalen außereuropäischen Zahlungsverkehr. Zentralbanken sind an diesen Transaktionen kaum beteiligt.

Eine Gleichstellung von Zentralbank und Geschäftsbanken geschieht auch in der Bankbilanzposition "Verbindlichkeiten gegenüber Banken". Hier werden Kredite an Banken einschließlich der Zentralbank aufsummiert, ohne dass die Zentralbank besonders erwähnt wird. Bilanztechnisch spielt es auch keine Rolle, ob sich die Bank bei einer anderen Geschäftsbank oder aber bei der Zentralbank verschuldet.

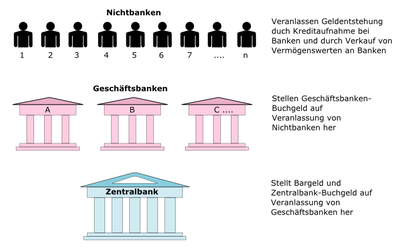

Umgekehrte vertikale Anordnung

Auslöser für die Schaffung von Geld im bestehenden Schuld-Geld-System sind die Nichtbanken. Nur wenn eine Nichtbank bereit ist sich zu verschulden oder aber einer Bank einen Vermögenswert zu verkaufen, kann "Geld" entstehen. Das Geld das hierbei entsteht ist Geschäftsbanken-Buchgeld. Die Nichtbank kann anschließend verlangen, dass dieses Geschäftsbanken-Buchgeld in Bargeld getauscht wird. Folgt man diesem Entstehungsvorgang des Geldes, steht die oben gezeigte vertikale Anordnung auf dem Kopf.Am Anfang der Geldentstehung steht eine Kreditaufnahme eines Bankkunden. Dieser verschuldet sich gegenüber der Bank und verspricht, den Kreditbetrag nach Ablauf der Vertragsdauer zurückzuzahlen. Die Bank schreibt ihm im Gegenzug den Kreditbetrag auf seinem Bankkonto gut. Eine andere Möglichkeit besteht darin, dass der Kunde der Bank einen Vermögenswert verkauft, z. B. ein Aktienpaket. Die Bank bezahlt mit einer Erhöhung des Bankguthabens des Verkäufers. Das Geschäftsbanken-Buchgeld, allgemein auch als Giralgeld bekannt, wird somit von den Geschäftsbanken auf Veranlassung einer Nichtbank "hergestellt" und in Umlauf gebracht[3]. "In Umlauf bringen" bedeutet, es den Nichtbanken als Zahlungsmittel zur Verfügung zu stellen. Die Geschäftsbanken unterliegen jedoch einigen Beschränkungen bei der Erzeugung von Giralgeld, wie im Kapitel Liquidität dargestellt.

Wie aber gelangt die Geschäftsbank an Bargeld? Das Bargeld, als einziges gesetzliche Zahlungsmittel, wird ausschließlich von den Zentralbanken ausgegeben und gelangt über die Geschäftsbanken zu den Nichtbanken[4]. Die Geschäftsbanken müssen bei Bedarf Bargeld von der Zentralbank erwerben. Hierzu wird ein Kredit bei der Zentralbank aufgenommen oder aber der Zentralbank ein Vermögenswert verkauft. Nachfolgend wird aus Vereinfachungsgründen nur von einem Kredit gesprochen, wobei auch die Möglichkeit des Verkaufs von Vermögenswerten an die Zentralbank immer mitgedacht werden sollte. Ist die Geschäftsbank nun im Besitz von Bargeld, kann sie dieses an Kunden weiterleiten. Hierzu wird das Bankguthaben des Kunden um den ausgezahlten Bargeldbetrag gemindert.

Aus der geschilderten Darstellung der Entstehung von Geld geht hervor, dass nicht das Bargeld das Fundament unseres Geldsystem bildet. Es ist das Geschäftsbanken-Buchgeld, auf dem das Geldsystem gründet.

Jeder Euro bei den Nichtbanken ist durch eine "Verpflichtung einer Geschäftsbank gegenüber Kunden" entstanden. Diese "Verpflichtung der Geschäftsbank" ist das Giralgeld der Nichtbanken.

Die auf bestehenden Gesetzen über Geld gründende Aussage:

"Giralgeld ist ein Anspruch auf Bargeld"

erweist sich als eine Fiktion[5], wie bereits Georg Friedrich Knapp in seinem Werk "Staatliche Theorie des Geldes" im Kapitel "Banknoten und Girozahlung" zeigte. Die wesentlichen Argumente aus diesem Kapitel sind im Abschnitt Uneinlösbares Privatbankengeld? zusammengefasst.

Giralgeld entsteht durch Bargeld

Einige Geldtheoretiker[6] gehen davon aus, dass Giralgeld nur durch die Einzahlung von Bargeld auf ein Bankkonto entsteht. Diese Vorstellung kann jedoch leicht entkräftet werden durch:

- a) den Vergleich der vorhandenen Geldmengen und

- b) durch die tatsächliche Inumlaufbringung von Bargeld.

zu a) Bei den Nichtbanken existiert die kaufkraftfähige Geldmenge M1. Diese betrug im Januar 2016 in der Eurozone 6,6 Billionen €. Dieser Betrag teilte sich auf in 1,05 Billionen € Bargeld und 5,55 Billionen € Geschäftsbanken-Buchgeld. Nun steht diesen 5,55 Billionen € Geschäftsbanken-Buchgeld aber nur ein Betrag von 0,65 Billionen € Zentralbankgeld im Bankensektor gegenüber[7][8]. Somit können die 5,55 Billionen € Geschäftsbanken-Buchgeld nicht auf die Einzahlung von Bargeld am Bankschalter zurückgeführt werden. Giralgeld muss mithin im Wesentlichen auf einem anderen Wege entstehen.

zu b) Bargeld gelangt ausschließlich über die Geschäftsbanken zu den Nichtbanken. Die Nichtbank muss zuerst einen Kredit bei einer Geschäftsbank aufnehmen und gelangt dadurch in den Besitz von Geschäftsbanken-Buchgeld. Dieses kann sie dann von der Geschäftsbank in Bargeld umtauschen lassen.

Wichtig zu erkennen ist, dass Giralgeld primär nicht durch eine Bargeldeinzahlung entsteht sondern durch einen Kreditvorgang geschaffen wird.

Zahlungsgemeinschaften

Einen anderen Weg beschreitet das Modell der Zahlungsgemeinschaften. Im Kapitel Zweibankensystem wurde beschrieben, das jede Bank bei der Erzeugung von Buchgeld nur ihr eigenes Zahlungsmittel produziert, im gezeigten Beispiel Volksbank-€ und Sparkassen-€. Ohne besondere Abkommen zwischen den Banken gelten Volksbank-€ nur innerhalb der Kundschaft der Volksbank und Sparkassen-€ nur innerhalb der Sparkassenkundschaft. Diese € können den Bereich der Erzeugerbank nicht verlassen. Die gleiche Problematik bestand im London des 18. Jahrhunderts bei Scheckzahlungen, wie im Abschnitt Zahlungen bei mehreren beteiligten Banken gezeigt. Fremde Schecks wurden von einer Bank zwar zur Gutschrift angenommen, aber erst nach Zahlung durch die scheckausgebende Bank dem Einreicher gutgeschrieben. Ersetzt man den Scheck durch eine Überweisung, erhält man die Situation der bargeldlosen Zahlung mit Giralgeld. Überweisungen innerhalb der Kundschaft einer Bank stellen kein Problem dar. Schwieriger wird die Situation, wenn an eine andere Bank überwiesen werden soll. Dazu muss dann bei der anderen Bank ein Kredit aufgenommen oder sonstige Werte veräußert werden, wie im Beitrag Mehrbankensystem beschrieben. Jedoch kann auch die Zentralbank für Überweisungszwecke eingeschaltet werden. Die Zahlungsgemeinschaft der Zentralbank besteht aus den Geschäftsbanken. Nur zu diesen unterhalten sie Geschäftsbeziehungen.

Dem Bargeld wird vom Gesetz der Status des "unbeschränkten gesetzlichen Zahlungsmittel" zuerkannt. Durch die gesetzliche Verpflichtung, Geschäftsbanken-Buchgeld auf Wunsch des Girokonteninhabers jederzeit in Bargeld zu wechseln, unterliegen die Geschäftsbanken dem Zwang, sich bei der Zentralbank zur Beschaffung von Bargeld zu verschulden. Ein weiterer Zwang entsteht durch die Mindestreserve, welche zu einer "Vergrößerung der strukturellen Liquiditätsknappheit" führt, die nachfolgend noch behandelt wird.

Das Zentralbank-Buchgeld ist ein Zahlungsmittel, welches nur den Geschäftsbanken zur Verfügung steht. Es genießt höchstes Vertrauen bei diesen, da es u. a. von allen Geschäftsbanken anerkannt ist. Wie in den Abschnitten Bilanzen der Geschäftspartner, Zahlungsverkehrsnetze und -systeme und Korrespondenzbanken gezeigt, können Überweisungen sowohl ohne wie auch mit Hilfe der Zentralbank erfolgen. Die Deutsche Bundesbank ist somit nur ein Zahlungsdienstleister neben anderen, wenn auch mit einigen Besonderheiten.

Strukturelle Liquiditätsknappheit

Die Zentralbank nennt die aus der Auflage "Mindestreserve" entstehende Funktion "Vergrößerung der strukturellen Liquiditätsknappheit". Hinter diesem merkwürdigen Begriff verbirgt sich der gesetzliche Zwang auf die Geschäftsbanken, Zentralbank-Zahlungsmittel (= Forderungen an die Zentralbank) zu erwerben. Für die Erfüllung der Mindestreserve muss sich die Geschäftsbank Zentralbank-Buchgeld auf dem Kreditwege bei der Zentralbank beschaffen, sie muss sich bei der Zentralbank verschulden.

Die Bargeldversorgung der Nichtbanken und der Bedarf an Überweisungsmitteln zwischen Banken ist ein weiterer Zwangspunkt für Geschäftsbanken, sich bei der Zentralbank zu verschulden.

Das Banknotenmonopol der Zentralbank führt neben der Mindestreserveforderung und dem Bedarf der Banken nach Zentralbank-Buchgeld für Überweisungszwecke zu einer Zwangsnachfrage der Geschäftsbanken nach Zentralbankgeld.

Geldpolitik

Eine Hauptaufgabe der Zentralbank besteht im Erhalt der Preisstabilität. Sämtliche dazu notwendigen Maßnahmen werden unter dem Begriff "Geldpolitik" zusammengefasst. Der Bedarf der Geschäftsbanken an Zentralbankgeld, im Wesentlichen durch Mindestreserveforderungen, Bargeldbedarf und bargeldlosen Zahlungsmittelbedarf begründet, verursacht eine Abhängigkeit der Geschäftsbanken von der Zentralbank. Diese versucht über die Veränderung von Zinssätzen Einfluss auf die Preisstabilität und das Wirtschaftsgeschehen zu nehmen. Ein wichtiges Ziel ist dabei die Einschränkung auf ein Inflationsziel von maximal 2 %. Jedoch auch die merkliche Unterschreitung dieses Zieles soll verhindert werden, da dies ansonsten zu deflationären Erscheinungen führen würde. Zur Zeit, Mitte 2016, ist die tatsächliche Einflussnahme der Zentralbank kaum noch zu erkennen. Dies zeigt sich an den hilflos erscheinenden Versuchen mit einem Hauptrefinanzierungssatz von 0,000 %, einem Strafzins in Höhe von -0,4 % auf Übernachteinlagen sowie dem Ankauf nicht nur von Staatsanleihen sondern mittlerweile auch von Firmenanleihen, das Inflationsziel zu erreichen. Das Werkzeug der Zinssteuerung hat bei diesen Zinssätzen seine Wirkung total verloren, und die Zentralbank versucht nun über Aufkaufprogramme zusätzliches Zentralbankgeld in Umlauf zu bringen.

Zu den Aufgaben der Geldpolitik zählen auch Notmaßnahmen wie z. B. die Verhinderung von Bank Runs[9], da diese die gesamte Wirtschaft nachhaltig schädigen würden. Auch die finanzielle Unterstützung von systemrelevanten, aber bereits der Insolvenz nahen Banken, gehört zu diesen Notmaßnahmen.

Grenzbetrachtungen

Was würde geschehen, wenn die Abhängigkeit der Geschäftsbanken von der Zentralbank extrem vergrößert oder verringert würde? Hierzu einige naheliegende Vermutungen.

Die Heraufsetzung der Mindestreserve auf 100 % würde die weitere Geldschöpfungstätigkeit der Geschäftsbanken verhindern. Zu jeder Einheit Giralgeld würde zwingend auch eine Einheit Zentralbankgeld gehören. Diese Idee liegt der Theorie des "100 % Geldes"[10] zugrunde. Die Abhängigkeit der Geschäftsbanken von der Zentralbank hätte den höchsten Stand erreicht. Ähnlich funktioniert die Vollgeldtheorie, welche nur noch Zentralbankgeld, das "Vollgeld"[11], zirkulieren lässt.

Würde andererseits die Mindestreserve auf "0" gesetzt und das Bargeld abgeschafft, wäre die Zwangsbindung an die Zentralbank bezüglich der Zahlungsmittel aufgehoben. Aus praktischen Gründen würde zwar immer noch Zentralbankgeld für Überweisungen benutzt, dies wäre aber nicht zwingend erforderlich. Es ist jedoch zu vermuten, dass mit schwindendem Einfluss auf die Geldschöpfungstätigkeit der Geschäftsbanken die Funktion des "Lenders of last resort" auch erheblich eingeschränkt würde und die Zentralbank in Notfällen nur noch wenig helfen könnte. Auch die Steuerungsmöglichkeit der Zentralbank über die Geldmenge wäre kaum noch vorhanden. Auch dieses Szenario hat bereits ihren Niederschlag in einer Theorie gefunden, die auch noch gleichzeitig die gemeinsame Währung mit abschafft, die Theorie des "freien Geldes"[12].

Fazit

Die drei oben dargestellten Modelle besitzen alle eine Daseinsberechtigung. Während das vertikale Modell die hoheitliche und aufsichtsrechtliche Struktur abbildet, ist das horizontale Modell geeignet, die tatsächliche Stellung von Zentralbanken und Geschäftsbanken im Zahlungsverkehr zwischen Banken darzustellen. Das zentrale Thema im vertikalen Modell, das "gesetzliche Zahlungsmittel", spielt im praktischen Bankbetrieb nur eine untergeordnete Rolle. Diese Rolle beschränkt sich auf den gesetzlichen Zwang, Zahlungsmittel der Zentralbank, bestehend aus Bargeld und Zentralbank-Buchgeld, vorzuhalten, bzw. in der Lage zu sein, dieses kurzfristig zu beschaffen. Der Forderungsausgleich zwischen Zahlungsgemeinschaften ist nicht zwingend auf Zentralbankgeld angewiesen, das heißt, Überweisungen von Bank zu Bank können auch ohne Einschaltung einer Zentralbank erfolgen. Bezieht man die Praxis der gegenseitigen Verrechnungen gedanklich mit ein, stellt sich der Einfluss der Zentralbank auf den Zahlungsverkehr nochmals als erheblich geringer heraus.

Die umgekehrte vertikale Anordnung verdeutlicht die Rangstellung bei der Entstehung von Geld. Erst nachdem Geschäftsbanken-Buchgeld entstanden ist, kann dieses bei der Geschäftsbank in Bargeld getauscht werden. Das Geschäftsbanken-Buchgeld ist das Primäre in unserem Geldsystem.

Siehe auch

- Deutsche Bundesbank, Schülerbuch: Geld und Geldpolitik > Geldschöpfung Abruf 06.06.2016

- Vertiefung: Deutsche Bundesbank, FAQ zum Thema Geldschöpfung Abruf 06.06.2016

- Gesetze über Geld Nähere Quellenangaben zu den bestehenden Gesetzen über Geld.

Einzelnachweise

- ↑ Lender of last resort Wikipedia, Abruf 03.06.2016

- ↑ Bei der Einschränkung der Banknotenherstellung durch private Geschäftsbanken erreichte die BoE zum Beispiel bereits 1709 einen beachtlichen Erfolg durch die staatliche Zusicherung eines Teilmonopols A brief history of banknotes Bank of England, Abruf 02.05.2016. In London war Banken oder Gesellschaften mit mehr als 6 Mitgliedern fortan die Herstellung von Banknoten verboten. Der ebenfalls privaten deutschen Reichsbank gelang dies erst mühsam nach 1871.

- ↑ Wie entsteht Geld? - BuchgeldDeutsche Bundesbank, Animationsfilm, 6:04, Abruf 2.8.2017

- ↑ Wie entsteht Geld? - Bargeld Deutsche Bundesbank, Animationsfilm, 3:57, Abruf 2.8.2017

- ↑ "Als Fiktion bezeichnet die Rechtswissenschaft die Anordnung des Gesetzes, tatsächliche oder rechtliche Umstände als gegeben zu behandeln, obwohl sie in Wirklichkeit nicht vorliegen. Hierbei kann die Fiktion das genaue Gegenteil der tatsächlichen Umstände als rechtlich verbindlich festlegen." Wikipedia Fiktion (Recht), Abruf 10.8.2017

- ↑ Helmut Creutz: Orthodoxe Kredittheorie

- ↑ Deutsche Bundesbank, Monatsbericht April 2016, Statistikteil Seite 14, Basisgeld für Januar 2016, 1,7 Billionen € abzüglich Bargeld, Seite 11, 1,05 Billionen Euro Monatsbericht 2016/04 Abruf: 27.05.2016

- ↑ Damit existieren jedoch auch bedeutend mehr Ansprüche auf Bargeld als Bargeld im Bankensystem vorhanden ist. Dies führt dann zu dem etwas seltsam erscheinenden Anliegen, man müsse sich bei einer Giralgeldüberweisung immer das "gesetzliche Zahlungsmittel" im Hintergrund als abstrakt existierend vorstellen. Diese Problematik verdeutlicht auch die Banknotenausgabe bei der Gründung der Bank von England. Die Bank besaß 300.000 Pfund an Gold- oder Silbermünzen, gab aber Banknoten im Wert von 1,2 Millionen Pfund aus. Jede Banknote enthielt das Versprechen, bei Vorlage am Bankschalter in Gold- oder Silbermünzen umgetauscht zu werden. In beiden Fällen wurden Versprechen abgegeben, welche nicht einlösbar waren, weder theoretisch noch praktisch.

- ↑ Bank Run Wikipedia, Abruf: 12.06.2016

- ↑ Vollreserve-System Wikipedia, Abruf 16.06.2016

- ↑ Vollgeld-System Wikipedia, Abruf 16.06.2016

- ↑ Hayek und die Privatisierung des Geldes Ludwig von Mises Institut, Deutschland, Abruf 16.06.2016