Martin Scheytt: Bilanzen und Zahlungsverkehr

Grundlagen

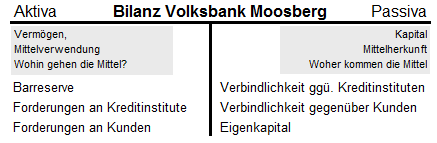

Nachfolgend einige Abläufe im Bankensystem, welche für beide Theorien als Grundlage gelten. Diese werden in den Grundzügen auch so von Scheytt dargestellt. Hier werden jedoch einige Zusammenhänge noch weiter erläutert, um die Auswirkungen der einzelnen Theorien später besser unterscheiden zu können.Beginnen wir mit einem Auszug aus einer Bankbilanz. Es werden hier nur die Bilanzposten aufgeführt, welche unmittelbar von den Auswirkungen der Bareinzahlungen und Kreditschöpfungen beteiligt sind.

Die Bankbilanz ist eine Übersicht der Kapital- und Vermögensstruktur. Auch die Geschäftsentwicklung, Liquidität und Rentabilität lassen sich aus der Bilanz ablesen. Bei einigen Bilanzposten sind für die nachfolgenden Betrachtungen weitere Untergliederungen erforderlich.

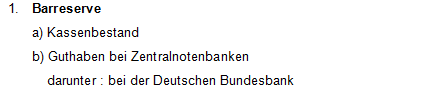

- Der Posten "Barreserve" besteht aus dem Kassenbestand der Bank und dem Guthaben der Bank bei der Zentralnotenbank, der Deutschen Bundesbank. Diese Differenzierung ist erforderlich, um Erkenntnisse auch direkt mit heutigen Bilanzen zu vergleichen. Von Scheytt wird nur der Posten Kassenbestand betrachtet.

- In der Bilanz wird die "Verbindlichkeiten gegenüber Kunden" unterteilt in "Spareinlagen" und "andere Verbindlichkeiten" Die Sichteinlage wird als "andere Verbindlichkeit, täglich fällig" bezeichnet. Eine weitere Aufgliederung existiert nicht. Diese ist aber erforderlich, da Sichteinlagen sowohl aus Bareinzahlungen als auch aus Kreditgewährungen entstehen können. Die Sichteinlagen werden deshalb unterteilt in "Verbindlichkeit ggü. Kunden, Sichteinlage Bargeld" und "Verbindlichkeit ggü. Kunden, Sichteinlage Kredit". Scheytt trennt gleichermaßen in Bankguthaben und Kreditguthaben. Diese Trennung führt er jedoch nicht konsequent in seinen Untersuchungen fort.

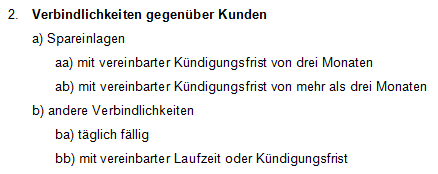

Die einzelnen Bilanzposten sind das Ergebnis von Konten der doppelten Buchführung. Die Bilanz stellt somit eine Zusammenfassung dieser Konten dar. Für die weiteren Überlegungen wird deshalb eine Darstellung mit einzelnen Konten benutzt. Allgemein verständliche Grundlagen zur doppelten Buchführung lassen sich im Internet bei Youtube finden. Eine sehr gute Erläuterung liefert der Beitrag "Grundlagen des Rechnungswesens" ab Minute 8. Auch komplette Geschäftsberichte von Banken mit Jahresbilanzen können im Internet eingesehen werden, z.B. von der Spardabank 2011

Einzahlung von Bargeld

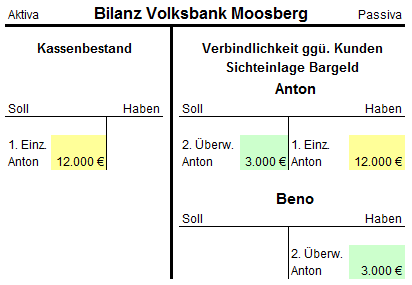

Anton ist Kunde der Volksbank Moosberg und zahlt 12.000 € auf sein Girokonto ein. Damit erhöht sich der Kassenbestand der Bank um 12.000 €. Gleichzeitig erhält er diesen Betrag auf seinem Konto gutgeschrieben. Von der Geschäftsbank gesehen ist Antons Guthaben eine "Verbindlichkeit gegenüber dem Kunden Anton" Um künftig zwischen Bargeld- Guthaben und Kredit- Guthaben zu unterscheiden, wird angenommen, dass ein Unterkonto mit der Bezeichnung "Verbindlichkeit ggü. Kunden, Sichteinlage Bargeld" besteht. Mit Antons Bargeldeinzahlung erhöhte sich der Kassenbestand und gleichzeitig entstand neues Buchgeld.Auf beiden Seiten der Bilanz wurden 12.000 € hinzugefügt. Man spricht heute von einer Bilanzverlängerung (sog. Aktiv-Passiv-Mehrung, Bilanzmehrung).

Einige Informationen zur Bilanz/doppelten Buchführung:

Die obenstehende Abbildung zeigt einige Festlegungen für Bilanzen und die doppelte Buchführung. Die grau hinterlegten Felder beschreiben die Zielorte für die Eintragungen. Diese Struktur ist allgemein festgelegt und kann nicht verändert werden. In der Darstellung werden die Einzelposten der Bilanz gleich in die entsprechenden T-Konten aufgelöst. Die Seitenbezeichnungen "Soll" und "Haben" sind für das Verständnis der Buchungen sehr verwirrend, da sie nichts mit "sollen" oder "haben" zu tun haben. Es wäre einfacher gewesen sie "links" und "rechts" zu nennen. Aber an den eingeführten Bezeichnungen "Soll" und "Haben" führt kein Weg vorbei.

Eine Buchung erzwingt einen vorgegebenen Ablauf von Bearbeitungsschritten.

- Welche Konten sind von dem Vorfall betroffen? (Kassenbestand und Verbindlichkeiten ggü. Kunden, Sichteinlage Bargeld)

- Handelt es sich um einen Abgang oder einen Zugang? (Für beide Konten ist es ein Zugang. Die Infos in den grau hinterlegten Feldern geben die Zielorte für die Eintragungen fest vor.)

- Der Buchungssatz lautet immer "Soll" an "Haben" (Kassenbestand an Verbindlichkeiten ggü. Kunden, Sichteinlage Bargeld, 12.000 €)

Überweisung innerhalb der Bank

Anton hat bei Beno Waren für 3.000 € gekauft. Er überweist den Kaufbetrag an Beno, der ebenfalls ein Konto bei der Volksbank Moosberg hat. Im Bild rechts ist das Konto ""Verbindlichkeit ggü. Kunden, Sichteinlage Bargeld" nochmals aufgeteilt in einzelne Personenkonten. Die Einzahlung von Anton ist als erste Buchung und die Überweisung an Beno als zweite Buchung vermerkt. Das Konto von Anton erfährt eine Minderung um 3.000 €, während bei Beno eine Mehrung um 3.000 € erfolgt. Der Buchungssatz lautet: Anton an Beno, 3.000 €.Banktechnisch gesehen findet ein Passivtausch statt. Auf der Passivseite der Bilanz hat ein Tausch stattgefunden, welcher jedoch weder auf den Bilanzposten noch auf das Bilanzergebnis einen Einfluss hat.

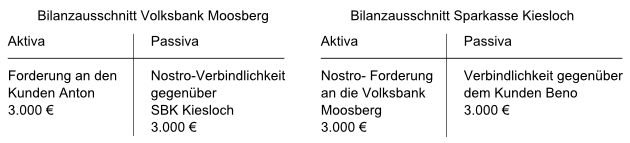

Überweisung zwischen Banken

Ist der Kunde Beno jedoch Kunde bei der Sparkasse Kiesloch, entsteht zwischen den beiden Banken eine Forderung bzw. Verbindlichkeit. Der Ausgleich erfolgt über sogenannte Nostrokonten. Aus Platzgründen wurde die Überweisung mittels Nostrokonten auf die Darstellung von Änderungen bei Personenkonten und Nostrokonten reduziert. Die Sparkasse Kiesloch gewährt der Volksbank Moosberg einen Kredit über 3.000 €. Nur wenn dieser Kreditvertrag zustande kommt ist die Sparkasse Kiesloch bereit, Beno 3.000 € auf seinem Konto gutzuschreiben. Mit Nostrokonten richten zwei Banken Konten ein, um laufende Zahlungen und damit auch einen Zahlungsausgleich untereinander zu bewerkstelligen. Eine weiter Möglichkeit, Zahlungen zwischen Banken zu bewirken, bieten die sogenannten Verrechnungsstellen, auch Clearingstellen genannt, wie z. B. SWIFT. Diese Verfahren setzen jedoch ein entsprechendes Vertrauen unter den beteiligten Banken voraus. Ist dieses nicht vorhanden, muss die Abwicklung von Zahlungen über die Zentralbank mittels Zentralbanken-Buchgeld erfolgen. Hat eine Bank dann kein entsprechendes Guthaben bei der Zentralbank, kann sie die Überweisung nicht ausführen.